ひと育つ こが育つ

古賀市役所

現在のページ

- トップページ

- 行政情報

- 市役所の仕事としくみ

- 市民国保課

- 国民健康保険税の課税

国民健康保険税の課税

- 国民健康保険税とは

- 納税義務者

- 国民健康保険税の課税

- 国民健康保険税の納付

- 所得に応じた国民健康保険税の軽減

- 非自発的失業者を対象とした国民健康保険税の軽減

- 産前産後期間の国民健康保険税の軽減

- 後期高齢者医療制度への移行に伴う国民健康保険税の軽減

- 災害等による国民健康保険税の減免

- その他国民健康保険税の減免

- 国民健康保険税の納付証明の発行

1.国民健康保険税とは

国民健康保険税は、国民健康保険に加入している人(被保険者)を対象に、怪我や病気の際に備えて、医療にかかる費用をお互いに負担し、支えあうための財源となるものです。

税額は世帯ごとに計算し、被保険者全員の前年の所得、被保険者数、加入期間などに基づいて計算します。

2.納税義務者

国民健康保険税は世帯ごとに納税するため、世帯主が納税義務者になります。

世帯主が国民健康保険の被保険者でない場合(他の健康保険に加入されている場合)でも、その世帯内に国民健康保険の被保険者がいる場合には、その世帯主が納税義務を負うこととなります(「擬制世帯主」といいます)。

3.国民健康保険税の課税

国民健康保険税は、大きく分けて次の3つの額で構成されています。

(1)国民健康保険事業に充てる基礎賦課額(医療分)

(2)後期高齢者医療制度の支援に充てる後期高齢者支援金等賦課額(後期高齢者支援分)

(3)介護保険事業に充てる介護納付金賦課額(介護分)

※ 介護分は、40〜64歳の人が対象です。

・国民健康保険税は、国民健康保険の資格を取得した月から課税されます。

加入の届出が遅れた場合も、国民健康保険の資格を取得した月まで遡って最大3年間分課税されます。

・国民健康保険税率(医療分・後期高齢者支援分・介護分)は下表のとおりです。

医療分と後期高齢者支援分、介護分を合わせて納めていただくことになります。

・算定の基礎となるのは、前年中の所得(令和7年度の場合だと、令和6年1月から令和6年12月の所得)です。

| 賦課区分 | 令和7年度 | 令和6年度 | 増減 | |

|---|---|---|---|---|

| 医療分 | 所得割 | 8.4% | 8.4% | なし |

| 均等割 |

23,800円 (未就学児11,900円) |

23,800円 (未就学児11,900円) |

なし | |

| 平等割 | 26,200円 | 26,200円 | なし | |

| 課税限度額 | 660,000円 | 650,000円 | 10,000円 | |

| 後期高齢者支援分 | 所得割 | 2.9% | 2.9% | なし |

| 均等割 |

10,100円 (未就学児5,050円) |

8,600円 (未就学児4,300円) |

1,500円 (750円) |

|

| 平等割 | 10,900円 | 9,400円 | 1,500円 | |

| 課税限度額 | 260,000円 | 240,000円 | 20,000円 | |

| 介護分 | 所得割 | 2.4% | 2.4% | なし |

| 均等割 | 16,600円 | 13,600円 | 3,000円 | |

| 課税限度額 | 170,000円 | 170,000円 | なし | |

※ 課税されている税額は、所得額などに変更が生じたとき変更することがありますのでご了承ください。

<所得の申告について>

・国民健康保険税の算定や軽減の判定には、所得がない人も申告が必要です(非課税となる遺族・障害年金等の受給者を含む)

・ただし、所得税の申告をした人は、あらためて申告する必要はありません。

・所得の申告がない場合、所得に応じた国民健康保険税の軽減や高額療養費等の支給が受けられないことがあります。申告の必要がある人は必ず所得の申告してください。

4.国民健康保険税の納付

国民健康保険税は、普通徴収(口座振替または納付書)、特別徴収(年金からの天引き)のいずれかで納付いただくことになります。

被保険者の年齢や世帯主の年金受給状況などにより、特別徴収で納付する世帯、普通徴収で納付する世帯、特別徴収と普通徴収両方で納付する世帯があります。

〇普通徴収

(1)口座振替での納付

納期ごとの税額を、それぞれの納期限日に指定した個人口座から自動的に振替納付します。

口座振替をご希望の場合は、納付書と預金通帳・通帳届出印をお持ちのうえ、市内の金融機関またはゆうちょ銀行(郵便局)でお申し込みください。

(2)納付書での納付

納付書を発行します。各金融機関、ゆうちょ銀行(郵便局)または古賀市役所で納めてください。

納期限内の納付に限り全国のコンビニエンスストアでも納付できます。

クレジットカード納付、スマートフォン決済も可能です。

※ 令和6年4月から、地方統一QRコードを利用した納付もできるようになりました。

詳しくはコチラをご確認ください。

〇特別徴収

年金から国民健康保険税を納付していただく人は、次のすべてにあてはまる世帯主です

(1)世帯主が65~74歳で、国民健康保険に加入している

(2)世帯内の国民健康保険加入者全員が65~74歳である

(3)介護保険料が年金から徴収されており、徴収されている年金が年額18万円以上である。また、国民健康保険税と介護保険料を合わせた金額が、特別徴収の対象となる年金額の2分の1を超えない

※ 世帯の中で、年度の途中で75歳になる人がいる場合は、特別徴収の対象になりません

※ 年度の途中で税額が変更になった場合、普通徴収に切り替わることがあります

※ 特別徴収の対象になる人の支払回数は、年間6回です。年金受給の際にあらかじめ国民健康保険税が差し引かれますので、ご自身が別途金融機関で納付する必要はありません。ただし、新たに特別徴収の対象になる人は、特別徴収が開始されるまでの期間は普通徴収です

※ 特別徴収になった人は次年度の4月、6月、8月に、2月の税額と同額を仮徴収します

※ 年金からの特別徴収の人は、口座振替に変更することもできます(納付書での納付へは変更できません)

詳しくは、市民国保課国保係にお尋ねください。

5.所得に応じた国民健康保険税の軽減

世帯主、被保険者および特定同一世帯所属者(※1)の前年の総所得金額等の合計が一定の条件(※2)を満たす場合、均等割額と平等割額が下表のとおり軽減されます。

(※1)特定同一世帯所属者とは、国民健康保険被保険者であった人が後期高齢者医療制度の被保険者となり、その後も同一世帯に属する人。

(※2)軽減判定の所得は、税額を計算する際の総所得金額等とは異なります。

| 軽減割合 | 所得の上限額(令和7年度) | 所得の上限額(令和6年度) |

|---|---|---|

| 7割軽減 | 10万円×(給与又は年金所得者数-1)+43万円 以下 | 10万円×(給与又は年金所得者数-1)+43万円 以下 |

| 5割軽減 |

30.5万円×被保険者数+{10万円×(給与又は年金所得者数-1)}+43万円 以下 |

29.5万円×被保険者数+{10万円×(給与又は年金所得者数-1)}+43万円 以下 |

| 2割軽減 | 56万円×被保険者数+{10万円×(給与又は年金所得者数-1)}+43万円 以下 | 54.5万円×被保険者数+{10万円×(給与又は年金所得者数-1)}+43万円 以下 |

- 事業所得においては専従者控除(専従者給与)を差し引く前の金額で計算されます。

- 譲渡所得においては特別控除を差し引く前の金額で計算されます。

- 65歳以上の公的年金受給者の人は年金所得から15万円が控除されます。

- 軽減判定は、国民健康保険に加入していない世帯主(擬制世帯主)の所得も含めて判定します。

6.非自発的失業者を対象とした国民健康保険税の軽減

倒産・解雇・雇い止めなどの非自発的な理由により離職され、失業給付を受ける人は、国民健康保険税が軽減されます。

軽減を受けるには申請が必要です。市民国保課国保係にお尋ねください。

(1)対象者

雇用保険受給資格者証の離職理由コードが下記に該当する人(離職日時点で65歳未満の人に限られます)。

- 特定受給資格者(倒産・解雇などによる離職) 11・12・21・22・31・32

- 特定理由離職者(雇い止めなどによる離職) 23・33・34

(2)軽減内容

離職者の前年の給与所得を100分の30とみなして、国民健康保険税を計算します。

「所得に応じた国民健康保険税の軽減」の判定の際に、離職者の給与所得を100分の30とみなします。

また、高額療養費、限度額適用認定証等の所得区分判定の際にも、離職者の給与所得を100分の30とみなします。

(3)軽減期間

離職日翌日の属する年度とその翌年度の最長2年間です。

(4)申請方法

市役所窓口での申請 または 電子申請

【申請時必要なもの】

・申請者の本人確認処理(運転免許証、マイナンバーカード等)

・雇用保険受給資格者証または雇用保険受給資格通知

<電子申請はこちらから>

「非自発的失業者への国民健康保険税の軽減」の申請手続き(別ウインドウが開きます)

7.産前産後期間の国民健康保険税の軽減

令和6年1月から、子育て世代の負担軽減、次世代育成支援の観点から、国民健康保険被保険者で出産される方の産前産後期間の国民健康保険税が免除される制度が開始しています。

(1)対象者

古賀市国民健康保険に加入している、令和5年11月1日以降に出産予定の方

※ 妊娠85日(4か月)以上の出産が対象(死産、流産、早産、人工妊娠中絶の場合も含みます。)

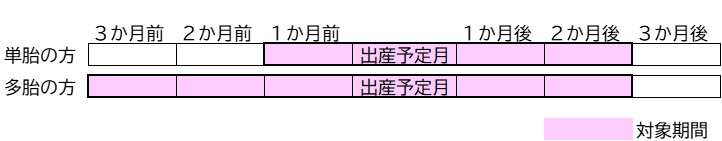

(2)免除期間

出産予定日または出産日が属する月の前月から、出産(予定)日が属する月の翌々月までの計4か月分

(多胎妊娠の場合は、出産予定日または出産日が属する月の3か月前以降、計6か月分)

※ 令和5年度は、産前産後期間のうち令和6年1月以降の期間の分だけ保険税が免除されます。

(3)免除額

出産される方の対象期間分の国民健康保険税(均等割及び所得割全額)

(4)申請方法

電子申請、郵送申請、窓口申請のいずれかの方法で申請してください。

出産予定日の6か月前から申請ができます。出産後の申請も可能です。申請の際、下記の書類が必要です。

【必要書類】

・運転免許証、マイナンバーカード等の本人確認書類

・母子健康手帳(出産予定日がわかる部分、出産する方の氏名がわかる部分)

※出産後に申請される場合は、出産日及び出産した方と生まれた子の親子関係がわかる書類が必要な

場合があります。

< 郵送申請の場合>

申請書と必要書類の写しを添付のうえ提出してください。

(申請書様式) 産前産後期間に係る国民健康保険税軽減申請書

<電子申請はこちらから>

産前産後期間に係る国民健康保険税の免除申請(別ウインドウが開きます)

(5)その他

申請がない場合でも、当市で出産の事実が確認できた場合は、職権で出産被保険者の国民健康保険税を免除する場合があります。ただし、確認ができない場合は免除されません。

保険税課税限度額に達している世帯については、免除を適用しても税額が変わらない場合があります。

8.後期高齢者医療制度への移行に伴う国民健康保険税の軽減

75歳になった人(一定の障害の認定を受け申請をした65歳以上の人を含む)は後期高齢者医療制度に移行することになりますが、それに伴って国民健康保険に加入している人の国民健康保険税負担が急に増えることがないよう、以下の世帯は国民健康保険税が軽減されます。

(1)国民健康保険から後期高齢者医療制度に移行した人(特定同一世帯所属者)がいる世帯で、75歳未満の人が引き続き国民健康保険に加入している場合

※ 軽減を受けるための手続きは必要ありません

・今まで、世帯の所得が基準より低く国民健康保険税の軽減を受けていた場合、世帯構成や収入が変わらなければ、今までと同じ軽減を受けることができます。

・国民健康保険加入者が後期高齢者医療制度に移行したことにより、国民健康保険の被保険者が1人となる場合(特定世帯)、5年間平等割が2分の1軽減されます。その後3年間は特定継続世帯として、平等割が4分の1軽減されます。

(2)75歳以上の人が社会保険などの保険から後期高齢者医療制度に移行することにより、65歳以上の被扶養者が国民健康保険に加入した場合

※ 軽減を受けるためには手続きが必要です。市民国保課国保係にお尋ねください。

・当分の間、所得割は免除します。

・資格取得から2年間、均等割は半額になります。

・資格取得から2年間、被保険者が旧被扶養者のみで構成される世帯は平等割も半額になります。

・均等割・平等割に係る減免は、低所得者に対する保険税軽減対象者とは異なります。

9.災害等による国民健康保険税の減免

災害、震災、風水害または火災、犯罪被害等によって、納税義務者またはその世帯に属する被保険者の所有する住宅や店舗、農作物が損害を受けた場合や納税義務者が死亡または重篤な障がいを負った場合は、申請によって国民健康保険税額を減免(20%~100%)する制度です。

※ 原則、申請時点で未到来の納期限分の国民健康保険税額が減免対象となります。申請が遅れる場合は、まずは市民国保課国保係(092-942-1193)にご相談ください。

(1)災害等で、所有する住宅や店舗が損害を受けた場合

<要件>

以下の(1)~(3)の要件を全て満たしている場合に、減免の対象となります。

※ 減免適用の可否は、り災証明書等の申請書類をもとに被害状況をもとに判断します

(1)災害、震災、風水害または火災、犯罪被害等によって、納税義務者等(納税義務者またはその世帯に属する被保険者)が所有する住宅、店舗が損害を受けた場合

(2)「損害金額が所有物価格の10分の3以上」または「損害の程度が全壊、大規模半壊、中規模半壊」のいずれかを満たす場合

※「損害金額」とは、保険、共済、損害賠償等によって補填されるべき金額を控除した額です

(3)納税義務者等の前年中の合計所得金額が1,000万円以下

<減免内容>

申請日以降に到来する納期分の国民健康保険税が減免対象となります(当該年度分及び翌年度分の当該事象発生後分)

|

前年中の合計所得金額 (納税義務者等) |

損害程度 |

減免の割合 |

|---|---|---|

|

500万円以下 |

損害金額又は損失額の合計額が10分の3以上2分の1未満、損害の程度が中規模半壊 | 2分の1 |

|

損害金額又は損失額の合計額が2分の1以上、損害の程度が全壊、大規模半壊 |

全額免除 | |

|

500万円超 750万円以下 |

損害金額又は損失額の合計額が10分の3以上2分の1未満、損害の程度が中規模半壊 | 4分の1 |

|

損害金額又は損失額の合計額が2分の1以上、損害の程度が全壊、大規模半壊 |

2分の1 | |

|

750万円超 1,000万円以下 |

損害金額又は損失額の合計額が10分の3以上2分の1未満、損害の程度が中規模半壊 | 5分の1 |

|

損害金額又は損失額の合計額が2分の1以上、損害の程度が全壊、大規模半壊 |

10分の3 |

※「損害金額」は、保険、共済、損害賠償等によって補填されるべき金額を控除した額

<申請時に必要なもの>

・申請者の本人確認書類(運転免許証、マイナンバーカード等)

※ 別世帯の方(代理人)が申請する場合は委任状が必要です

・国民健康保険税減免申請書

・り災証明書 ※ 災害等による被害の場合

・保険金、損害賠償金等の額が分かるもの ※ 該当する給付等がある場合のみ

・犯罪の被害にあったことが分かるもの ※ 犯罪被害による場合のみ

その他申請内容によっては、上記以外でも別途必要な証明書類の提出いただく場合があります

(2)災害等で、所有する農作物にかかる損失が生じた場合

<要件>

以下の(1)~(3)の要件を全て満たしている場合に、減免の対象となります。

※ 減免適用の可否は、り災証明書等の申請書類をもとに被害状況をもとに判断します

(1)災害、震災、風水害または火災、犯罪被害等によって、納税義務者等(納税義務者またはその世帯に属する被保険者)が所有する農作物が損害を受けた場合

(2)損失額の合計額が平年における当該農作物による収入額の10分の3以上

※「損失額」とは、保険、共済、損害賠償等によって補填されるべき金額を控除した額です

(3)納税義務者等の前年中の合計所得金額が1,000万円以下

※ 当該合計所得金額のうち、農業所得以外の所得が300万円を超える場合は減免対象外

<減免内容>

申請日以降に到来する納期分の国民健康保険税が減免対象となります(当該年度分及び翌年度分の当該事象発生後分)

|

前年中の合計所得金額 (納税義務者等) |

損害程度 |

減免の割合 |

|---|---|---|

|

300万円以下 |

損失額の合計額が平年における当該農作物による収入額の10分の3以上 |

全額免除 |

|

300万円超 400万円以下 |

5分の4 |

|

|

400万円超 550万円以下 |

5分の3 | |

|

550万円超 750万円以下 |

5分の2 | |

|

750万円超 1,000万円以下 |

5分の1 |

※「損失額」は、保険、共済、損害賠償等によって補填されるべき金額を控除した額

<申請時に必要なもの>

・申請者の本人確認書類(運転免許証、マイナンバーカード等)

※ 別世帯の方(代理人)が申請する場合は委任状が必要です

・国民健康保険税減免申請書

・り災証明書 ※ 災害等による被害の場合

・損失額が分かる書類、近年の収入額や当該年中の収入等が確認できるもの

・保険金、損害賠償金等の額が分かるもの ※ 該当する給付等がある場合のみ

・犯罪の被害にあったことが分かるもの ※ 犯罪被害による場合のみ

その他申請内容によっては、上記以外でも別途必要な証明書類の提出いただく場合があります

(3)災害等で、納税義務者等が死亡または重篤な障がいを負った場合

<要件>

災害、震災、風水害または火災、犯罪被害等によって、納税義務者が死亡または納税義務者等が重篤な障がいを負った場合

<減免内容>

災害又は犯罪被害により納税義務者が死亡または重篤な障がいを負った場合は、当該事象発生日以後に到来する納期に係る当該年度分の国民健康保険税の全額を免除します

(重篤な障がいを負った場合は翌年度分も全額免除となります)

※ 申請日以降に到来する納期分の国民健康保険税が減免対象となります(当該年度分及び翌年度分の当該事象発生後分)

<申請時に必要なもの>

・申請者の本人確認書類(運転免許証、マイナンバーカード等)

※ 別世帯の方(代理人)が申請する場合は委任状が必要です

・り災証明書 ※ 災害等による被害の場合

・納税義務者等の死亡状況や重篤な障がい状況等について医師が証明しているもの

※ 重篤な障がいの場合は障害者手帳申請時書類等でも可

10.その他国民健康保険税の減免

急な病気等の理由で長期間就労ができなくなった場合等には、申請により国民健康保険税の減免を受けられる場合があります。

申請は各年度において納期限の前日までに行う必要があります。

詳しくは、市民国保課国保係までご相談ください。

<対象となる主な要件>

〇事業収入又は給与収入に係る所得が著しく減少し、かつ、合計所得金額が皆無と認められる場合(下記のいずれかの場合)

・急な病気等の理由で長期間就労ができなくなった場合(6か月以上の加療を要すると見込まれる場合)

・やむを得ない理由による失業又は廃業

〇生活保護が適用された場合

〇刑事施設などに収監された場合

11.国民健康保険税の納付証明の発行

国民健康保険税の納付証明は、1年間で納めた国民健康保険税の額を証明するものです。

証明は世帯単位で、納税義務者(世帯主)に対しての証明となります。証明発行手数料は無料です。

〇申請方法

・市役所窓口での申請 または 電子申請(世帯主または同世帯員のみ)

<電子申請はこちらから>

「古賀市 社会保険料控除用納付証明(申告用)」の申請手続き(別ウインドウが開きます)

国民健康保険、後期高齢者医療、介護保険の納付証明をまとめて申請できます。

〇申請時必要なもの

・申請者の本人確認処理(運転免許証、マイナンバーカード等)

※ 別世帯の方(代理人)が申請する場合は委任状が必要です。

〇注意点

・電子申請ができるのは納税義務者(世帯主)または同世帯員のみです(代理人は不可)。

・電子申請の場合、発行までに1週間程度要します。お急ぎの場合は窓口にご来庁ください。

このページに関するお問い合わせ先

市民国保課

国保係

電話:092-942-1193

メールでのお問い合わせ